本篇文章给大家谈谈最新个人所得税2021,以及最新个人所得税2021税率公式对应的知识点,希望对各位有所帮助,不要忘了收藏本站喔。

一、2021年,年终奖个税单独算,其实早在2019年,年终奖这块的收入就不再并入工资一同计算个税,而是单独计算。对于高收入人群来说,利用好这一点可以大大降低个税。

二、2021年,累计收入不超6万,不再扣个税!

2020年12月4日,国家税务总局对低收入人群发放重磅福利:自2021年1月1日起,对上一完整纳税年度内每月均在同一单位预扣预缴工资、薪金所得个人所得税且全年工资、薪金收入不超过6万元的居民个人,扣缴义务人在预扣预缴本年度工资、薪金所得个人所得税时,累计减除费用自1月份起直接按照全年6万元计算扣除 。

这个政策的目标人群正是年收入不高于6万的部分打工人,假设存在月工资不平均的情况,则可免去个税先交后退的繁琐流程 ,但前提是必须满足以下三个条件:

享受条件①:上一年度(2020年),你全年在同一单位领工资,它替你代扣个税

享受条件②:上一年度(2020年),你收入合计不超6万

享受条件③:现在(2021年),你依旧在本单位任职拿工资

值得一提的是,如果你2021年满足了上面这三个条件,那么2022年还能继续享受这个优惠政策,但如果2021年没有达到这三个条件标准的话,那么2022年也是无法再享受政策优惠了的。

三、2021年,如果你不改专项扣除信息,或将遭受以下几种损失!

目前政策规定是要求个人每年对自己的专项扣除消息进行手动确认,例如之前要求个人在2020年12月31日确认2021年的专项扣除信息,如果你不手动确认,系统会自动将2020年的专项扣除信息自动带入,如果你原先2020年的专项扣除信息在2021年过期了,那你2021年就不能专项扣除了,所以需要修改更新,比如以下几种 。

2021年可以修改赡养老人、子女教育、住房贷款利息的扣除比例。

2021年可以从租房变更为房贷,或者从房贷变更为租房(但一般一年内只能变更一次)。

2020年家里有老人过世的,2021年须修改信息,同时2021年不能再申请赡养老人专项附加扣除等优惠政策。孩子毕业了,要改相关信息。

如果你的孩子刚好在2020年毕业升学,那你要注意了,2021年你需要改孩子新学校的信息,否则你这项扣除就没享受。

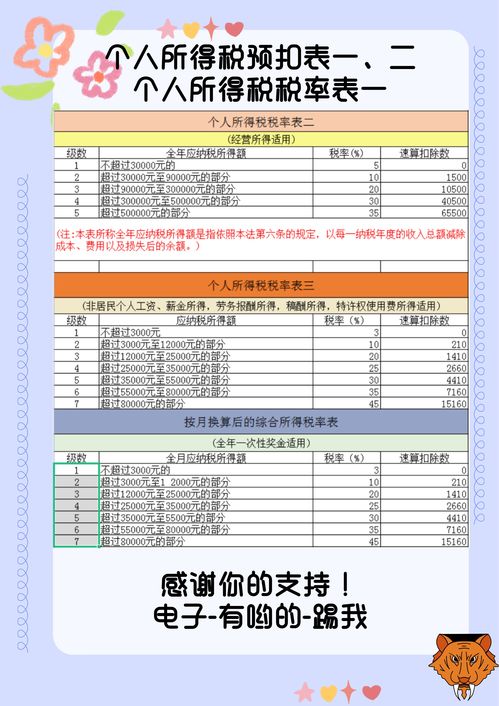

2021年最新个人所得税计算方法如下:

1、应缴纳所得额=税前工资收入金额-五险一金(个人缴纳部分)-费用减除额;应纳税额=应纳所得额X税率-速算扣除数;

2、如果个人全年应纳税所得额不超过36000元的,那么税率为3%,如果个人全年应纳税所得额36000-144000元的,那么税率为10%;

3、如果个人全年应纳税所得额为144000-300000元的,那么税率为20%;如果个人全年应纳税所得额为300000-420000元的,那么税率为25%;如果个人全年应纳税所得额为420000-660000元的,那么税率为30%。

《中华人民共和国个人所得税法》

第十三条

纳税人取得应税所得没有扣缴义务人的,应当在取得所得的次月十五日内向税务机关报送纳税申报表,并缴纳税款。

纳税人取得应税所得,扣缴义务人未扣缴税款的,纳税人应当在取得所得的次年六月三十日前,缴纳税款;税务机关通知限期缴纳的,纳税人应当按照期限缴纳税款。

居民个人从中国境外取得所得的,应当在取得所得的次年三月一日至六月三十日内申报纳税。

非居民个人在中国境内从两处以上取得工资、薪金所得的,应当在取得所得的次月十五日内申报纳税。

纳税人因移居境外注销中国户籍的,应当在注销中国户籍前办理税款清算。第十四条

扣缴义务人每月或者每次预扣、代扣的税款,应当在次月十五日内缴入国库,并向税务机关报送扣缴个人所得税申报表。

纳税人办理汇算清缴退税或者扣缴义务人为纳税人办理汇算清缴退税的,税务机关审核后,按照国库管理的有关规定办理退税。

个人所得税缴纳标准:工资范围在1-5000元之间的,包括5000元,适用个人所得税税率为0%;2、工资范围在5000-8000元之间的,包括8000元,适用个人所得税税率为3%;3、工资范围在8000-17000元之间的,包括17000元,适用个人所得税税率为10%。

在我国每一位公民都有缴纳个人所得税的义务,当然个人所得税的缴纳数额每一个纳税人都是不同的,收入越高,那么税额也就越高。个人所得税的纳税义务人,既包括居民纳税义务人,也包括非居民纳税义务人。居民纳税义务人负有完全纳税的义务,必须就其来源于中国境内、境外的全部所得缴纳个人所得税;而非居民纳税义务人仅就其来源于中国境内的所得,缴纳个人所得税。

2021年全国个税缴费标准,具体如下:1、应纳税额乘以工资薪金所得减去五险一金的差,再减去扣除数,接着除以适用税率,最后减去速算扣除数;2、最新规定工资扣除标准为每月五千元;3、扣除五险一金后的月收入减去五千元就是应纳税所得额;4、从一月份累计,一年的总收入没有超过六万的,是不扣缴个税的。如果工资能达到国家规定的缴纳工资税的标准,那么工资超出的部分就是要根据相关税率缴纳个人所得税。

拓展资料:从一月份累计,一年的总收入没有超过六万的,是不扣缴个税的。如果工资能达到国家规定的缴纳工资税的标准,那么工资超出的部分就是要根据相关税率缴纳个人所得税。

法律依据:《中华人民共和国个人所得税法》

第二条??下列各项个人所得,应纳个人所得税:

一、工资、薪金所得;

二、个体工商户的生产、经营所得;

三、对企事业单位的承包经营、承租经营所得;

四、劳务报酬所得;

五、稿酬所得;

六、特许权使用费所得;

七、利息、股息、红利所得;

八、财产租赁所得;

九、财产转让所得;

十、偶然所得;

十一、经国务院财政部门确定征税的其他所得。

1.个税起征点起征点确定为每月5000元。

新个税法规定:居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

一、个税计算方法

1.应缴纳所得额=税前工资收入金额-五险一金(个人缴纳部分)-费用减除额

2.应纳税额=应纳所得额×税率-速算扣除数

【例】

张三在2018年10月份税前工资12000元,需要缴纳各项社会保险金1100元,

适用5000元新的费用标准和新的税率表:

应纳所得额=税前工资收入金额-五险一金(个人缴纳部分)-起征点(5000元)=12000-1100-5000=5900元。

找税率及速算扣除数:参照上面的工资税率表不含税部分,超过3000元至12000元的部分,则适用税率10%,速算扣除数为210。

应缴纳个人所得税税额=应纳所得额×税率-速算扣除数=5900×10%-210=380元。

二、个税税率表

(1)综合所得适用税率表

1.综合所得适用七级超额累进税率:3%-45%

2.居民每一个纳税年度内取得的综合所得包括:工资薪金、劳务报酬、稿酬、特许权使用费所得。

2)经营所得税率表

1.经营所得适用五级超额累进税率:5%-35%

2.经营所得包括:个体工商户、独资企业、合伙企业、个人生产经营所得

2021年个人所得税起征点是5000。2021年居民的个人工资和薪金所得的预扣预缴的个人所得税税率不超过36000,预扣率是百分之三,超过36000元,但不超过144000,预扣率是百分之十,超过144000,但不超过300000,预扣率是百分之二十等。个人所得税起征点是指国家为了完善税收体制,更好的进行税制改革,而制定的税收制度。

《中华人民共和国个人所得税法》

第六条

应纳税所得额的计算:

(一)居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

(二)非居民个人的工资、薪金所得,以每月收入额减除费用五千元后的余额为应纳税所得额;劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额。

(三)经营所得,以每一纳税年度的收入总额减除成本、费用以及损失后的余额,为应纳税所得额。

(四)财产租赁所得,每次收入不超过四千元的,减除费用八百元;四千元以上的,减除百分之二十的费用,其余额为应纳税所得额。

(五)财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额。

(六)利息、股息、红利所得和偶然所得,以每次收入额为应纳税所得额。

劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。

个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额百分之三十的部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。

本条第一款第一项规定的专项扣除,包括居民个人按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金等;专项附加扣除,包括子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出,具体范围、标准和实施步骤由国务院确定,并报全国人民代表大会常务委员会备案。

关于最新个人所得税2021和最新个人所得税2021税率公式的介绍到此就结束了,不知道你从中找到你需要的信息了吗 ?如果你还想了解更多这方面的信息,记得收藏关注本站。